Avec l’avènement de technologies innovantes et de nouvelles règlementations répondant à de nouveaux objectifs (décloisonnement, instantanéité, baisse des coûts, abandon progressif du fiduciaire…), l’univers des paiements connaît de profondes évolutions susceptibles de transformer l’univers du cash management et le métier de trésorier. Parmi ces mutations en cours, l’Open Banking et la DSP2 ont un impact particulièrement fort sur les établissements bancaires et leur écosystème.

DSP2 : définition, impact et contraintes

La DSP2 est la deuxième Directive européenne sur les Services de Paiement. Cette révision de la DSP1 a pour objectif de faciliter l’utilisation des services de paiement électronique sur internet, de les rendre plus sûrs et d’abaisser les coûts associés grâce à des services « d’initiation de paiement » mettant en relation directe le commerçant et la banque de l’acheteur. En outre, elle définit de nouvelles règles (ex : l’authentification forte du client, dite SCA pour Strong Customer Authentication) et impose aux banques de partager les données des comptes qu’elles abritent avec de nouveaux acteurs du marché financier, souvent appelés entreprises « fintech ».

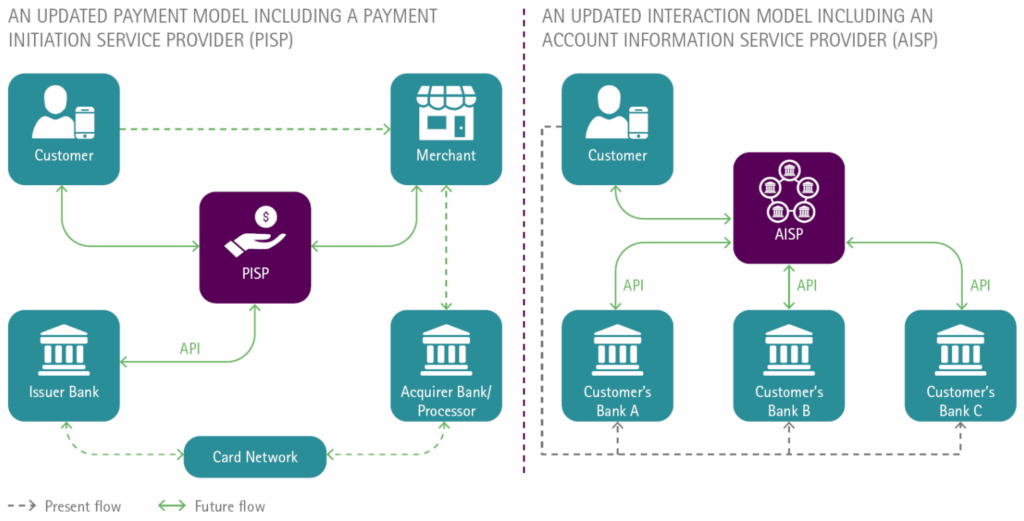

La DSP2 crée pour ces « fintechs » deux nouveaux statuts de prestataires, accessibles aux tiers homologués, bancaires ou non bancaires, ayant obtenu l’autorisation préalable d’une banque centrale nationale, comme la Banque de France :

- prestataire de services d’information sur les comptes (PSIC)

- prestataire de services d’initiation de paiement (PSIP)

Ces entreprises sont autorisées à développer de nouveaux services liés à l’agrégation d’information sur les comptes (regroupement de comptes, informations instantanés sur les transactions…) ou à l’initiation de paiement (demande de virement de banque à banque via l’application logicielle online d’un PSIP). Les fintech proposent ainsi de récupérer toutes les informations disponibles sur les comptes ou d’initier des paiements « multi-banques » à partir d’une application unique.

Si les banques disposaient auparavant de leurs propres données, elles doivent désormais les partager avec les nouveaux acteurs du marché (et les autres banques). En parallèle, elles se découvrent la possibilité de développer de nouveaux services pour leurs clients, en particulier multi-bancarisés, parfois grâce au rachat de startups fintechs filialisées.

La DSP2 crée pour ces « fintechs » deux nouveaux statuts de prestataires, accessibles aux tiers homologués.

Si la DSP2 vise à accélérer le progrès technologique dans le domaine financier et à rebattre les cartes dans le secteur bancaire, elle est ainsi en passe de réussir, sous réserve d’une adoption massive et internationale.

De la DSP2 à l’Open Banking

Parmi ces progrès technologiques, l’Open Banking relève d’une obligation donnée aux banques pour la mise en place de la DSP2, officiellement appliquée depuis janvier 2018.

L’Open Banking, soutenu par la DSP2 et par d’autres initiatives non-européennes (ex : Real Time Payment – RTP network aux USA), ouvre l’accès aux données des institutions financières via la technologie des interface de programmation (API = Application Programming Interface).

Les banques sont ainsi contraintes de proposer depuis 2019 des API standards et documentées pour l’accès à leurs données, ou d’adopter l’un des standards du marché tel que l’API Berlin Group.

A travers cette « ouverture bancaire », l’objectif est d’introduire plus de concurrence afin de rendre le marché des services de paiements plus compétitifs, plus équitables, plus sûrs et surtout moins coûteux. En conséquence, les métiers liés aux relations bancaires sont en mouvement, notamment le domaine du Cash Management, en proie aux questions liées à « l’instantanéisation » des flux.

L’Open Banking relève d’une obligation donnée aux banques pour la mise en place de la DSP2.

Open Banking et la trésorerie en temps réel

Paiements instantanés (Europe), Faster Payments (UK), SWIFT GPI (monde)… La naissance et l’évolution des infrastructures de paiements instantanés représentent des défis pour les trésoriers, avec une multitude de projets déployés dans le monde (pays de l’espace SEPA, Inde, Singapour, Thaïlande, Japon, États-Unis, soit plus de 50 pays au total, cf Lettre du Trésorier n°379), faisant du passage au temps (quasi) réel une réalité.

Se sont ajoutés à cette mouvance :

- la solution de paiement transfrontalier instantané de SWIFT (gpi – global payment innovation), qui permet non seulement d’accélérer les paiements de l’entreprise, mais aussi de les suivre à la façon d’un colis

- de nombreux nouveaux entrants utilisant la technologie blockchain, comme Ripple

Si toutes ces solutions sont à des degrés de maturité et d’utilisation différents, elles partagent toutes la problématique d’une gestion en temps réel, impliquant le réajustement des processus de contrôle.

Pour y répondre, les API sont le levier idéal pour permettre aux trésoriers de passer d’une gestion par lots asynchrone à une gestion en temps réel via un accès à la demande aux données bancaires. Les solutions tierces (système de gestion trésorerie TMS et plateforme de paiement utilisés par les grandes entreprises), alors connectées aux API bancaires, peuvent présenter un état clair et instantané des positions de trésorerie en temps réel et sur plusieurs comptes bancaires.

L’accès aux données en temps réel offre aux départements trésorerie la possibilité de faire des prévisions plus efficaces et de réduire l’exposition aux risques de change et de liquidité.

Grâce à la mise à jour des valeurs et des informations sur les besoins de financement, le coût de la couverture des fonds de roulement est de fait réduit à mesure que les paiements/encaissements s’effectuent.

L’ensemble de ces facteurs, associé à l’automatisation des processus au sein d’un TMS, doit permettre au trésorier de mieux anticiper, de réaliser des prévisions plus justes, donc d’engendrer une gestion de trésorerie plus stratégique et efficace encore.

What next?

Si l’on effectue une projection à quelques années, lorsque le temps réel prévaudra dans les paiements transfrontaliers, avec notamment les paiements instantanés, le change pourrait être effectué automatiquement et en temps réel et générer instantanément des couvertures. Combiné à l’éventuel placement automatique des excédents de trésorerie selon certaines règles préalablement définies par le trésorier dans son logiciel de gestion de trésorerie (préférences en matière de risque, rendement, diversification…), une partie de la trésorerie pourrait s’effectuer non seulement en temps réel mais aussi automatiquement.

En parallèle, la question de l’évolution du métier des trésoriers et des procédures historiques qui leur sont associées mérite d’être posée :

- Les cut-offs vont-il être supprimés ? Décalés ?

- Si le volume de paiements pouvant s’effectuer 24/7 augmente drastiquement, comment la trésorerie centrale se réorganisera-t-elle ?

- Comment gérer le calcul des échelles d’intérêts ou le suivi des prévisions de trésorerie à une échelle inférieure à la journée ? Ce suivi tend-il à s’effectuer sur un rythme horaire, compliquant tant les tâches prévisionnelles que de rapprochement ?

De la démocratisation et l’intensification du recours à des moyens de paiements rapides dans le monde et de leur intégration dans les outils du marché pour les entreprises (TMS, usines de paiement…) découleront les premières réponses au défi de la trésorerie en temps réel.